てくです。

以下の記事で、不労所得を得るなら「株式/債券投資による配当金(インカムゲイン)」がベストという結論を得ました。

株式投資と債券投資のどちらが良いのかを考えたいと思います。

データの引用元はCredit Suisse Global Investment Returns Yearbook 2017です。それを参考にグラフ化しています。

各国における株式投資と債券投資の実質利回り

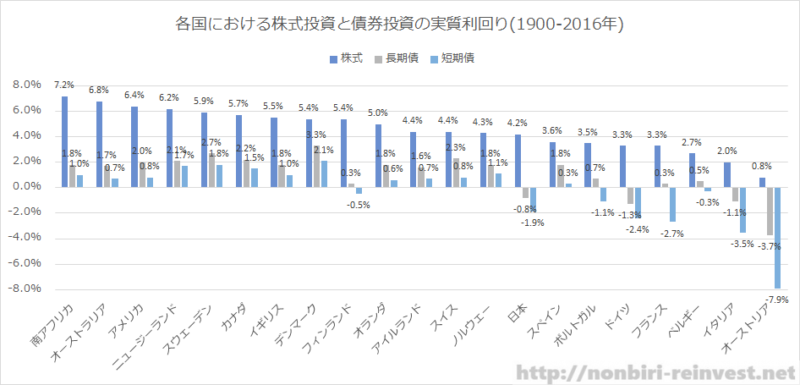

各国における株式投資と債券投資の実質利回りの比較(1900-2016年)

1900年から2016年の各国における株式投資と債券投資のパフォーマンスを比較したブラフになります。

見ていただくと分かる通り、株式が圧倒的な実質利回りであることが分かると思います。

長期債や短期債では実質利回りがマイナスの国も存在しますが、株式投資で実質利回りがマイナスの国は存在していません。

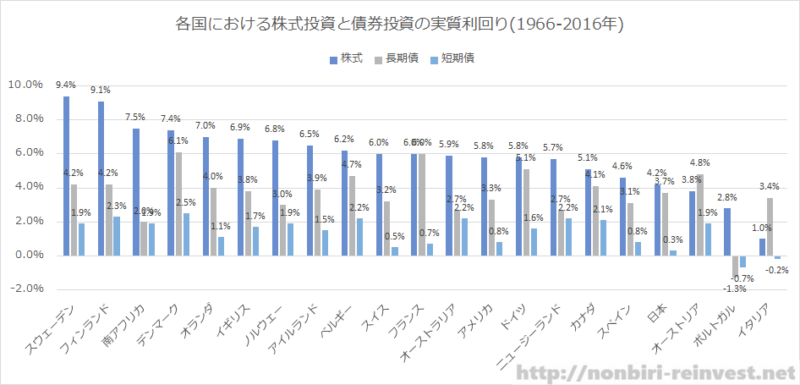

各国における株式投資と債券投資の実質利回りの比較(1966-2016年)

上記で圧倒的な実質利回りであることは分かったと思います。しかし、1900年から2016年の長期だと、実際にそこまでの長期投資できる人はいませんし、最近は世界的に低成長になっているので、どうなのかなと思うと思います。

そこで、もう少し期間が短い1966年から2016年の実質利回りを見たいと思います。

やはりそれでも株式投資が圧倒的な実質利回りをたたき出しています。

調査対象の21の国のうちオーストリア、イタリアでは株式より長期債の実質利回りの方が高いですが、それ以外の19の国では長期債より株式の方が実質利回りが高いことが分かります。

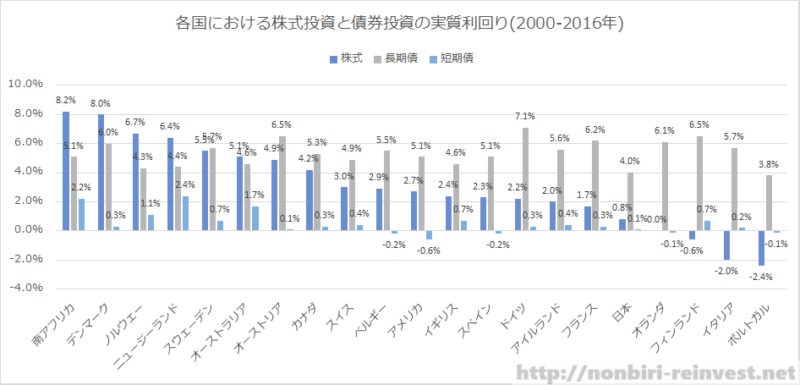

各国における株式投資と債券投資の実質利回りの比較(2000-2016年)

1966-2016年と少し短い期間にしましたが、それでも50年という期間です。やっぱり期間としては長いですかね?

それでは、もう少し短い期間2000-2016年の実質利回りを見てみたいと思います。

どうでしょう?実質利回りが株式よりも長期債の方がいい国が目立ちますね。リーマンショックの影響でしょうか?よくわかりません。

保有期間別の株式投資、債券投資の実質利回り

株式投資というと債券よりリスクがある、つまりは損をする可能性が高いとみている人が多いと思います。

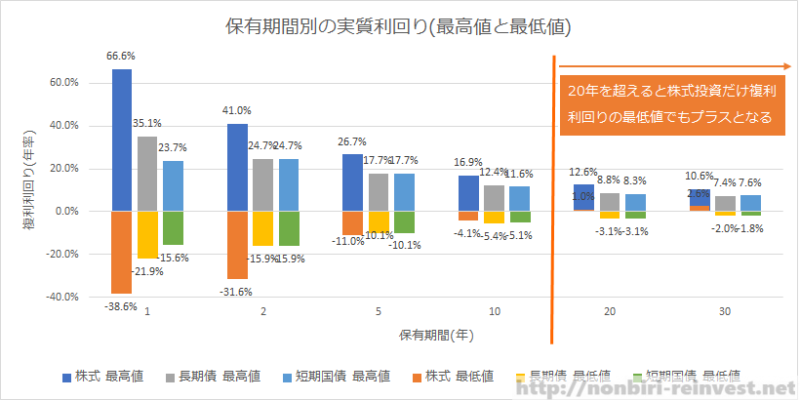

株式投資、債券投資のリスクは保有期間で変わってきます。保有期間1~30年で実質利回り(インフレ調整後の最高値と最低値)がどう変わるかを分析された結果がシーゲル博士の「株式投資の未来~永続する会社が本当の利益をもたらす」に掲載されています。

以下の図はその結果に少し加筆したものです。

債券投資だとあまり損をするイメージはないかもしれませんが、インフレ調整後で見たときにはマイナスになることも多々あることが分かります。

また、どの投資においても保有期間が長くなればなるほどリスクが軽減されることが分かります。

特徴的なのは図でも記載していますが、株式投資のみ保有期間20年以降は実質利回りの最低値ですらプラスになっていることです。

このように20年を超える長期投資であれば、株式投資で資産運用するのが一番ベターだと言えます。

まとめ

2000-2016年では長期債の実質利回りが株式の実質利回りを上回っている国が多数存在しています。

しかし、個人的には16年というのはちょっと短い気がしています。長期のわたしは32歳くらいからアメリカ株への投資を始めたので、30年以上の投資を想定しています。

ですので、2000-2016年のデータよりも1900-2016年や1966-2016年のデータを信じるべきかと思います。

また、「保有期間別の株式投資、債券投資の実質利回り」から20年以上の投資期間を考えると最もリスクが低いのは株式投資であることが分かりました。

これらのデータを信じて、不労所得を効率よく得るには債券投資よりも株式投資がふさわしいという結論です。

コメント