投資方針に低PERへの投資を挙げています。なぜ低PERへの投資をしているかについて以下の記事で説明しました。

もう少しファンダメンタルの面からシミュレーションして、なぜ低PER銘柄への投資が良いのかを見ていきたいと思います。

シミュレーションの前提

シミュレーションするにあたって共通した条件は以下とします。以下は利益は全然変わらない、つまりは利益は成長を全くしていないという前提です。

- 1年目の発行株数:4,924,000,000

- 当期純利益:ずっと$4,347,000,000

- 配当性向:ずっと40%

- 自社株買い:ずっと40%

発行株数や当期純利益は大昔のKOの指標を参考にしてます|д゚)

上記をベースにPERがずっと10倍だった場合とずっと25倍だった場合の15年間のシミュレーションをとおして、どのようにEPS、株価や配当に影響するのかを見ていきます。

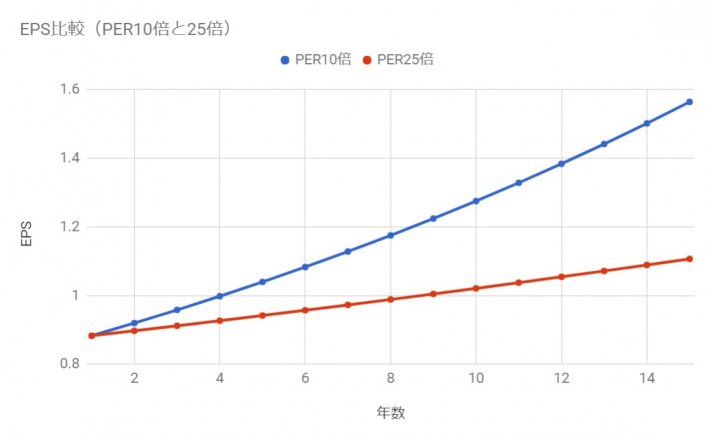

PER10倍と25倍のEPS成長率比較

利益の40%を自社株買いにあてます。その自社株買いによりEPSが成長します。PER10倍の方はEPSは$0.88から$1.56と77%成長します。一方、PER25倍の方はEPSは$0.88から$1.10と25%しか成長しません。

PER10倍の場合と25倍の場合の年平均のEPS成長率は以下のとおりです。利益が成長していなくても、PER10倍であれば、EPSは年4.17%成長させることは可能です。

| PER10倍の場合 | PER25倍の場合 | |

|---|---|---|

| EPSの成長率(年平均) | 4.17% | 1.63% |

EPSの成長率にこれほどの差が出る理由は、PER25倍の方がPER10倍の方より株価が高いため、自社株買いの効率が悪いためです。

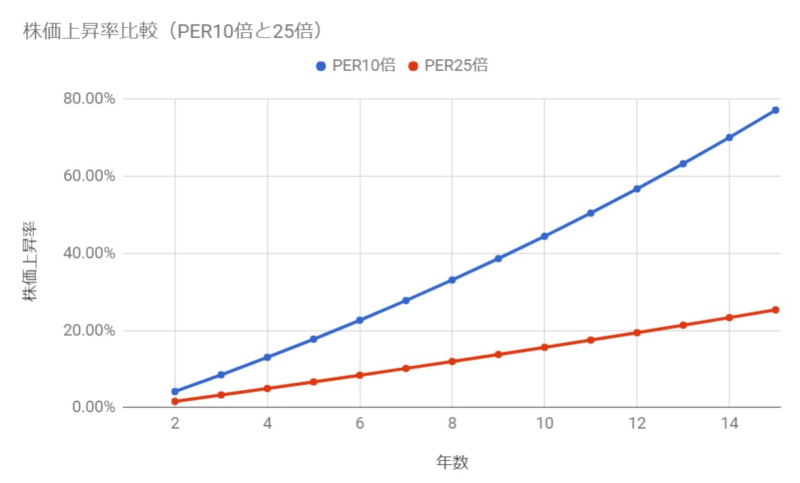

PER10倍と25倍の株価上昇率比較

EPSが増加してもPERを25倍一定に設定しているため、EPSの成長がそのまま株価の成長となります。そのため、EPS同様に15年後にはPER10倍の方は株価は77%上昇するのに対して、PER25倍の方は25%の上昇にとどまります。

※縦軸は違いますが、株価上昇の比較のグラフはEPSの比較のグラフと同じ形になります。

EPSの上昇同様に効率よく自社株買いができるため、株価も上昇しやすいためです。

上記は15年という長きにわたりPERが低ければ、利益は変わらなくとも成長可能であることを示しています。

裏を返せば、投資を開始した時点で低PERであっても15年の間にPERが上昇すれば、低成長になりうることを示唆しています。

バブルは敵ってことですね(^-^;

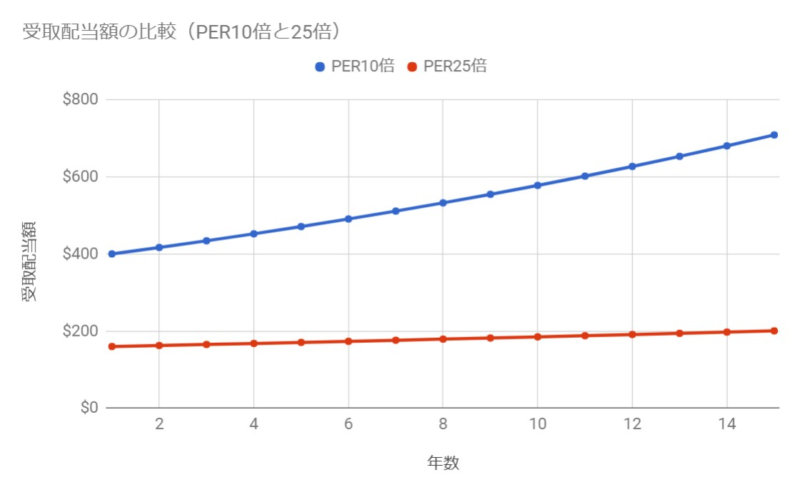

PERが10倍と25倍の受取配当金比較

次に受取配当金の比較をしてみましょう。初期投資資金として$10,000でPER10倍と25倍の株を購入することを考えてみます。

株価は以下で表せます。

株価=PER×EPS

そうするとPER10倍と25倍の株価および初期資金$10,000で購入できる株数、そこから1年で得られる配当は以下のようになります。

| PER10倍の場合 | PER25倍の場合 | |

|---|---|---|

| EPS | $0.88 | $0.88 |

| 株価 | $8.8 | $22.1 |

| 購入株数 | 1,133 | 453 |

| 受け取り配当金 | $400 | $160 |

| 配当利回り | 4.00% | 1.60% |

初めから利回りで2.4%、配当金額で$240も差があることが分かりますね。そこから、15年かけて以下のように推移します。

PERが低いため、効率的に自社株買いを実行できるPER10倍の方が、増配による配当金の増加も大きいことが分かると思います。

PERが10倍と25倍の場合の比較まとめ

まとめると以下になります。

- EPS、株価はPER10倍は77%成長するのに対して、PER25倍は25%の成長にとどまる

- 利益が成長していなくても、PER10倍であれば、EPSは年4.17%成長させることは可能である

- EPSの成長及び株価の上昇率に52%もの差が出る理由は、PER25倍の方はPER10倍の方より株価が高いため、自社株買いの効率が悪いため

- 投資を開始した時点で低PERであっても15年の間にPERが上昇すれば、低成長になりうる

- 配当利回りはスタートから大きな差があり、低PERへの投資は配当再投資戦略にフィットしている

コメント