てくです。

わたしは以下の投資方針で「PERが20以下の銘柄に投資すること」を挙げています。

その理由について説明したいと思います。

投資方針にPERが20以下の銘柄に投資することを挙げている理由

なぜ投資方針に書くほどPERにこだわっているかというと、「ごあいさつ」にも書いてありますが、私はシーゲル博士の著書をベースに投資方法を考えています。

そして、そのシーゲル博士の著書で低PER銘柄への投資の優位性が記載されているためです。

低PERは高リターン

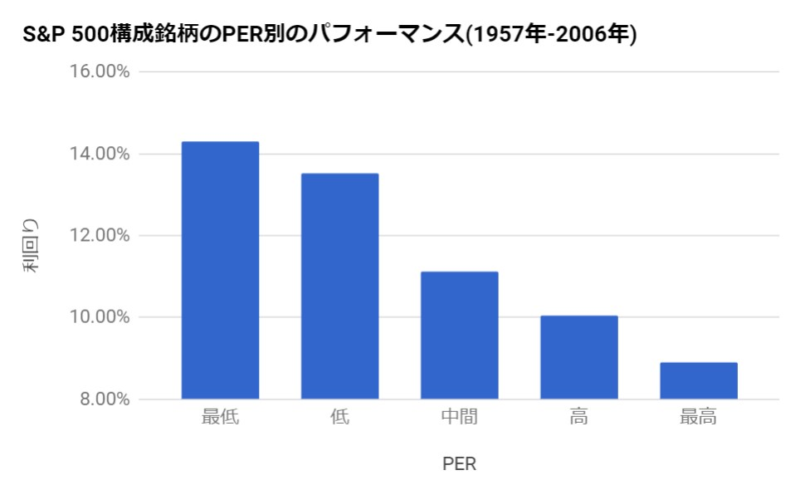

以下がシーゲル博士の「株式投資 第4版」に記載されている低PERへの投資の優位性を表している表です。S&P 500構成銘柄について1957年から2006年までの50年間を分析されています。

S&P 500構成銘柄のPER別のパフォーマンス(1957年-2006年)

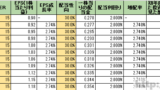

| PER | 利回り(幾何平均) | 利回り(算術平均) | 標準偏差 | ベータ | CAPMに対する超過利回り |

|---|---|---|---|---|---|

| 最低 | 14.30% | 15.35% | 15.50% | 0.6347 | 5.51% |

| 低 | 13.52% | 13.52% | 15.79% | 0.6067 | 4.99% |

| 中間 | 11.11% | 11.11% | 14.59% | 0.6230 | 2.30% |

| 高 | 10.04% | 10.04% | 14.95% | 0.7077 | 0.70% |

| 最高 | 8.90% | 8.90% | 18.84% | 0.8546 | -0.78% |

| S&P 500 | 11.13% | 12.39% | 16.52% | 1.0000 | 0.00% |

難しい表だと避けないでくださいね(;_;)

上記の表のPERの「最低」、「低」、「中間」、「高」、「最高」はS&P 500構成銘柄を単純にPER順に並べ5分割、つまり100銘柄づつに分類しています。

そして、それらの分類毎に利回り、標準偏差、ベータ等を算出しています。

上記の表からはぱっと分かりにくい気がするので、利回りをグラフで表してみました。

分かりやすくなりましたね(*^^)v

このグラフから分かる通り、PERと利回りには逆相関の関係があるのです。

誤解を恐れずに言えば、PERが低ければ低いほど利回りが良くなるということです。

上記の表から低PER(最低、低)の銘柄の利回りは「中間」、「高」、「最高」よりも2%以上高くなっています。投資の世界で2%の差は非常に大きいと考えています。

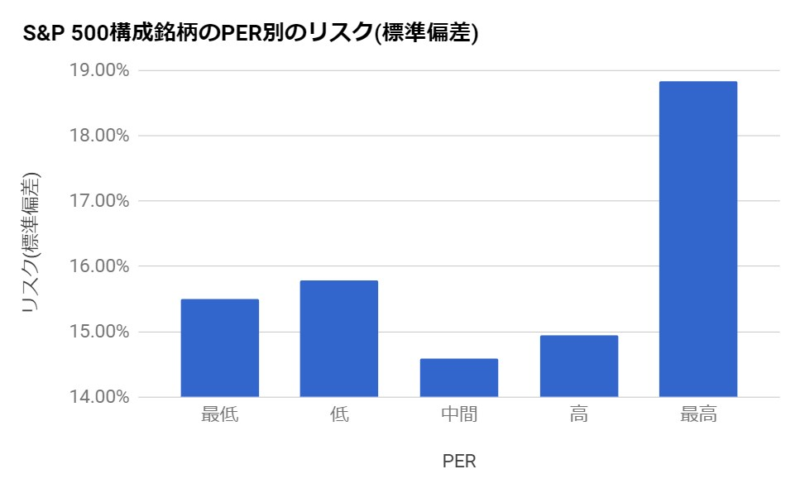

低PERはリスクも若干高め

ただし、注意があります。

上の表の標準偏差をグラフにしてみました。標準偏差とはデータのばらつきを表しており、投資の世界では標準偏差の値をリスクとしてとらえます。

つまり、「標準偏差が高い=リスクが高い」ということです。

このグラフを見ていただければ分かると思いますが、以下が言えます。

- PERが「最低」、「低」のものは「中間」、「高」の銘柄よりリスクが高い

- PERが「最高」はリスクが一番高い

多分に推測ですが、PERが「最低」、「低」のリスクが高いのは割安な銘柄だけではなく、業績が悪く、その結果PERも低い銘柄も多く含まれているからではないかと思います。

つまりは業績が悪くなくPERが低い銘柄を選ぶことが大事と言えます。端的にいうと業績は悪くない不人気銘柄と言えると思います。

PERが「最高」の銘柄のリスクが高いのは過剰に評価されていて、その後、評価が適正レベルに落ち着くためではないかと思います(つまり株価が下落した)。

まとめ

これらから、低PERへの投資について以下のことが言えます。

- 低PER銘柄への投資は非常に有効

- 業績は悪くない不人気銘柄を選ぶことが大事

ただ、割安な銘柄を探すのに比べれば、業績が悪い銘柄を避けるだけなので、そこまで難しくありませんね(^O^)

あと、以下の記事も参考になるかと思います。

投資は自己責任でお願いします。

コメント